La fórmula «mágica»

Me voy a contradecir en la primera frase de este post, siempre que le digan que hay una solución o fórmula mágica desconfíe directamente de la persona que se lo haya propuesto. Existen métodos orientativos, modelos propuestos contrastados en el tiempo por gente experta o recomendaciones; todo lo que es mágico es una pura ilusión imaginativa. Así quiero que se tomen este post sobre el estado de sus finanzas como una primera sugerencia a la que acercarse lo más posible para tener una vida placentera y equilibrada cumpliendo con sus objetivos vitales.

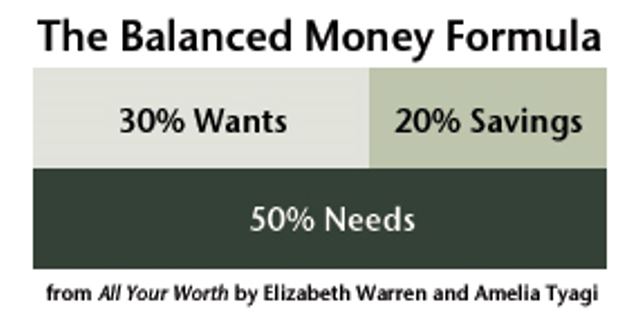

Usted tiene ahora todos sus gastos e ingresos tipificados de forma mensual en una matriz con un margen relativamente pequeño de conceptos genéricos que todavía no ha conseguido cuadrar. ¡Perfecto!Pero debemos continuar avanzando para mejorar nuestra situación si es posible (siempre lo es). En esta fase nos focalizaremos exclusivamente en nuestros gastos. ¿Gasta mucho? Seguramente será la respuesta mayoritaria de los lectores de esta página; mi opinión es que a veces lo podemos hacer impunemente sin sentirnos culpables ni ser insensatos. Durante esta crisis mucha gente no ha visto disminuidos sus ingresos y han dejado de consumir por miedo al futuro o simplemente por un entorno que imponía austeridad. Creo que es tan grave gastar mucho como gastar poco, y más grave aún es no saber si se lo puede gastar o no. Esto es sobre lo que les pretendo orientar hoy; tener seguridad sobre su patrón de gasto con una formula orientativa, una fórmula que le puede generar frustración o tranquilidad dependiendo del lado de la moneda en que se encuentre: la del gastador escañado o la del ahorrador tacaño. Esta fórmula es el borde de la moneda, su primer índice de referencia.

Les presentaré en primer lugar dos nuevas tipologías de gastos más genéricas que nombraré con dos nombres ingleses: los Needs (Necesidades) y los Wants (Deseos). La primera actividad que tendrán que hacer es discernir todas las categorías de gastos que usted determinó en el post pasado dentro estos dos gran conceptos. Se los defino más en detalle:

- Needs: son todos aquellos gastos que debe pagar ineludiblemente pase lo que pase, llueva, truene o se quede sin trabajo. Son los fijos que no pueden dejar de serlo. Los ejemplos más comunes serían la hipoteca, la luz, las deudas, la comida, etc. Los needs principalmente pueden separarse en dos subconceptos: needs-housing y needs-utilities.

- Needs-housing: todos los gastos totalmente imprescindibles relacionados con la vivienda como la hipoteca o alquiler, los impuestos sobre la propiedad, los municipales, luz, agua, internet, reparaciones, obras, sustitución de muebles, etc.

- Needs-utilities: aquellos gastos relacionados con los bienes y servicios que compra y utiliza para subsistir y poder llevar un día a día. Son el súper, la farmacia, los gastos de transporte incluyendo coches, móviles, médicos, barberos y centros de estética, los colegios, las academias de repaso, la gasolina, los seguros, etc.

- Wants: son nuestros deseos, lo que nos gusta, nos distrae, nos entretiene, a menudo decimos que trabajamos para esto, los “porque yo lo valgo”, en definitiva los pequeños placeres que nos permitimos todos para auto-realizarnos como personas. Incluiríamos el ocio en restaurantes, viajes, bares, discotecas, la electrónica, los libros, clubes, etc.

Seguramente cuando empiecen a tipificar les surgirán algunas dudas de carácter filosófico y probablemente se intentarán convencer de que deben ponerse en needs cuando realmente son wants.

Primer ejemplo: la mujer de la limpieza sería claramente un want. Los needs son una fregona o la lejía, tener alguien que lo haga para usted es un want y su vida no depende estrictamente de ello. Es más, seguramente si usted afronta un paro de larga duración prescindirá de ella lo antes posible. Es y debe ser siempre un want.

Segundo ejemplo: el gimnasio es un want por mucho que el deporte sea necesario en nuestras vidas y la OMS recomiende 30 minutos de ejercicio moderado diario. Podemos realizar ejercicio en muchos lugares sin pagar una cuota. Como excepción les diría que los importes ineludibles de penalización por permanencia al tener que pagarlos si o si durante el tiempo que dure, deben incluirlo en la partida de needs. Si usted se apunta a un gimnasio con 300€ de penalización por darse de baja antes de 6 meses y al día siguiente lo echan de su trabajo deberá decidir.

Tercer ejemplo: la ropa. Para muchas mujeres un 80% de este importe debereía ser un want. Para aquellas personas que solo se compren ropa cuando la necesiten es un need. Los trajes de trabajo de los hombres o la ropa de niños suelen ser ejemplos más claros. En aquellos casos que duden sobre como imputarlo decidan, con ayuda externa, cuanta ropa realmente necesitan para subsistir y el resto impútenlo a wants.

Cuando haya terminado este proceso está muy cerca de comprender nuestra propuesta formula “mágica”. Tome el Excel con su Matriz ingresos-gastos de nuevo y divida cada partida por el total de sus ingresos netos, los que finalmente recibe en sus cuentas; obtendrán un porcentaje (se gastan un 32% de su sueldo neto en la hipoteca, o un 8% en la letra del coche). Sumen todos los conceptos que han determinado como needs y todos los que han determinado como wants por separado. Si los dos suman menos de 100% quiere decir que todo su sueldo neto no se lo ha gastado y ha ahorrado algo. Si les suman más de 100% revise los números primero, y si son correctos, se ha endeudo a créditos al consumo o ha consumido ahorros durante el pasado ejercicio. ¿Tienen claro los dos porcentajes? Ahora ya están listos para comparar sus resultados con la fórmula que venimos anunciando desde el inicio del post. Estos porcentajes son los que en una primera instancia consideraremos equilibrados.

Comparen, reflexionen, y esperen al siguiente post. Comentaremos los primeros diagnósticos.

Inspiración: Elizabeth Warren